原文作者| Ignas,DeFi Research

原文編譯| 白澤研究院

你如何將BTC 轉換為ETH?或者將BTC 轉換為ATOM?

與許多人一樣,我通常將ETH 存入中心化交易所(CEX),將其交易成BTC,然後再將BTC 轉移到鏈上錢包。

這讓我陷入了一個頗具諷刺意味的境地:在提倡使用DeFi 的同時,我自己卻在使用CEX 進行這些所謂的「跨鏈交易」。

事實上,以太坊共同創辦人 Vitalik Buterin 一再強調:「將資產保存在它們起源的鏈上,並使用原子交換在不同鏈之間進行轉移價值。」

聽起來很簡單,但現實遠非如此簡單。

原子交換(Atomic swap)到底是什麼?它們如何運作,以及它們能否真正取代中心化交易所?

讓我們在本文中一探究竟。

原子交換:從想法到執行

原子交換的想法最初是由Tier Nolan 在2013 年的Bitcointalk 論壇帖子中提出的。然而,直到2017 年,第一次原子交換才成功完成。當時萊特幣的創始人Charlie Lee 在推特上分享道:「完成了一次LTC/BTC 的跨鏈原子交換!」(順便說一句,這是一筆不錯的交易:他在這筆交易中賺了330%)

原子交換的工作原理是什麼?我們可以這樣簡單理解:

原子交換發生在兩個加密錢包之間,沒有任何中介來促進交易。它們是「原子的」,就像原子是不可分割的一樣,要麼交易成功完成並且每個交易者都收到對方的資金,要麼什麼都沒發生,兩個交易者只有他們交易前的資金。

原子交換機制依賴於哈希時間鎖定合約(HTLC),可以被理解為是一個帶有「哈希鎖定」(HashLock) 和「時間鎖定」(TimeLock) 兩項特殊保障的虛擬保險箱:

- 哈希鎖定:在交易發起方將用於解鎖HTLC 合約的密鑰發給另一方之前,確保資金被鎖定在合約中。

- 時間鎖定:如果交易未在指定的時間段內完成,則將交易的加密貨幣退還給交易者。

一旦雙方都提交了合約密鑰,交易就完成了。

如果雙方未在規定時間內提交,則交易將被取消,確保沒有人蒙受損失。

原子交換 vs 跨鏈橋

當然,原子交換技術遠比解釋的更複雜,並且還在不斷發展,它能夠提供的好處包括:

- 無需信任:不涉及受信任的第三方

- 緩解交易對手風險:如果一方未能滿足交易要求,另一方不會失去資產

- 所有權控制:你在交易完成之前保持對資產的控制

- 隱私:交易是私密的,只有交易雙方知道。

儘管早期有不少技術大佬都對原子交換進行了實驗,但它似乎從未真正得到應用。

這是Vitalik 3 年前發的推文:我們應該將資源用於適當的(無信任、無服務器、最大限度地類似於Uniswap 的用戶體驗)ETH <-> BTC 去中心化交易所。令人尷尬的是,我們仍然無法輕鬆地在兩個最大的加密生態系統之間無需信任的進行價值轉移。

三年後情況就不同了。我指的不是原子交換,而是跨鏈橋。

在這三年中,匯集用戶資產並發行錨定幣(或者叫包裝代幣,如Fantom 上的wETH)的跨鏈橋越來越受歡迎。

根據DefiLlama 的數據,在過去7 天內,14 個跨鏈橋的資產總量達到48 億美元!

Vitalik 對跨鏈橋的設計非常挑剔。一年前,他在Reddit 上分享了他對跨鏈橋持悲觀態度的原因。以下是要點:

- 雖然多鏈生態系統提供了多樣性優勢,但由於合約漏洞,跨鏈橋會帶來安全問題。

- 即使受到51% 攻擊,區塊鏈仍然可以保持其規則,保持用戶餘額不變並確保交易的一致性。

- 然而,在51% 攻擊期間,如果跨鏈橋的智能合約失去控制,那麼跨鏈資產可能會貶值。

- 因此,將原生資產保留在其原始鏈上比將它們跨鏈到其他鏈上更安全。

- 跨鏈活動表現出了一種「反網絡效應」:使用得越多,風險就越大,尤其是在跨鏈橋持有大量資產的情況下。

就在撰寫本文時,「反網絡效應」的風險已經變得非常真實,有謠言稱持有多重簽名密鑰的Multichain 開發團隊已被捕。

提醒一下,Multichain 的跨鏈橋使用資產池模型在支持的鏈上發行錨定幣。

比如Fantom上的BTC,其實就是被「包裝」後的wBTC 再由Multichain 二次「包裝」發行。

鏈上分析師An Ape Prologue 對Multichain 進行了研究。他發現除原生代幣FTM 以外40% 的Fantom 資產,都是由Multichain 發行的。這些錨定資產高達6.5 億美元,表明Fantom 對跨鏈橋的高度依賴。

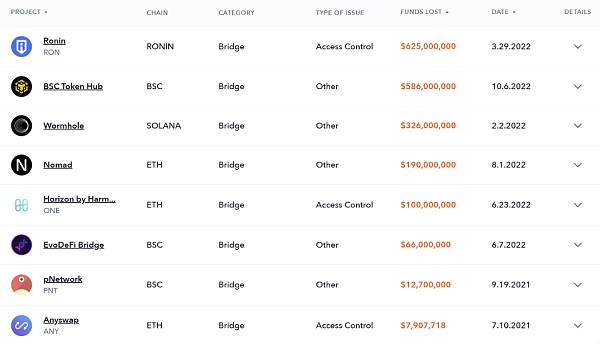

不幸的是,Multichain 並不是第一個也不是最後一個遇到麻煩的跨鏈橋。五個最大的跨鏈橋黑客攻擊事件已造成19 億美元的損失。

就像Vitalik 所說的那樣:「將資產保存在它們起源的鏈上,並使用原子交換協議在不同鏈之間進行價值轉移。」

儘管跨鏈橋存在風險,但原子交換協議目前很少見,主要由於這5 個障礙:

- 不同的語言:不同的區塊鏈使用不同的語言,這使得直接原子交換變得困難。

- 功能有限:比特幣的語言缺乏以太坊Solidity 的智能合約功能,這使得要實現某些原子交換條件變得複雜。

- 不同的共識機制:比特幣使用工作量證明,而以太坊已經過渡到權益證明。這種差異會使原子交換機制複雜化。

- 複雜性和風險:原子交換需要多個步驟,如果執行不當,存在資金損失的風險。

- 流動性要求:有效的原子交換需要兩條鏈上都擁有足夠的流動性,否則,交易中會出現匯率波動。

「原子交換」的嘗試

最後,我們真的可以使用「原子交換」協議嗎?

目前至少有15 個相關協議使用著不同的交換機制。

然而,對我來說,真正重要的是在鏈之間交換原生資產的能力,尤其是當它涉及在原生BTC 和ETH 之間交換時,在我看來,這是聖杯。

Thorchain 的Thorswap

Thorswap 可能是最著名的多鏈資產交易協議。它促進了9 條鏈之間ETH、BTC 和其他原生代幣的交換。

在下圖中,我將ETH 換成BTC 用了9 分鐘時間,花費了37 美元的手續費用(大部分是比特幣網絡)。

THOR 系統的核心是流動資金池,每個資金池包含50% 的THORChain 原生代幣RUNE,以及50% 的BTC 或ETH 等其他資產。

當你想將ETH 換成BTC 時,協議會用你的ETH 換取ETH-RUNE 池中的RUNE,然後用該RUNE 換取BTC-RUNE 池中的BTC。

因此,THORChain 仍然依賴於流動資金池,這可能會成為黑客的目標,這意味著它不是真正的原子交換。

事實上,我聯繫了THORSwap 團隊來解釋他們為什麼放棄使用原子交換。這是他們的運營經理paperX 所說的:

由於流動性有限的原因,THORChain 不得不放棄原子交換。因為我們如果想要提供能夠替代CEX 的去中心化跨鏈交易協議,那麼必須提供有競爭力的交易報價。

早在2018/2019 年,THORChain 就已經將原子交換作為一種技術選擇進行了研究,但最終轉向構建一個去中心化的跨鏈流動性協議,該協議使用Tendermint 共識引擎、Cosmos-SDK 狀態機和GG20 閾值簽名方案(TSS)。它不錨定或「包裝」資產,它直接在鏈上金庫中管理資金。

Komodo (AtomicDEX)

Komodo 是原子交換領域的先驅之一。

他們的去中心化交易所AtomicDEX 使用了原子交換技術,提供「安全且無需信任的多鏈交易」環境。Komodo 自豪地斷言,「我們不能凍結資金或停止交易。」

遺憾的是,該平台在手機和電腦上使用起來都不太容易。目前,它不支持Metamask 或Keplr,僅允許通過助記詞或冷錢包連接。

此外,BTC 的兌換上限為2 ETH,所提供的匯率比中心化交易所(CEX) 低7%。

這也許就是用戶在選擇使用跨鏈橋還是真正的原子交換協議時需要做的權衡。

總結

實現BTC<>ETH 的原子交換具有挑戰性。

如果使用去中心化應用程式不是問題,想要進行跨鏈交易,你還可以嘗試使用SWFT AllChain Bridge、Maya 協議(THORChain 的分支)。

此外,有三個新一代跨鏈協議值得一試:

- InterSwap - 具有統一流動性的全鏈AMM。

- Orion Protocol - 用戶可以使用DeFi 錢包在主要CEX/DEX 之間進行交易。無需KYC。

- Chainflip - 以極低的滑點實現跨鏈交換,以取代中心化交易所。

(注:以上為作者個人觀點,不構成投資建議,DYOR)

無論如何,我想知道Vitalik 在建議遠離跨鏈橋和使用原子交換時,看好哪些協議。

不過,顯而易見,真正的原子交換似乎遠未實現大規模採用。

(以上內容獲合作夥伴 MarsBit 授權節錄及轉載,原文連結 | 出處:白澤研究院)

聲明:文章僅代表作者個人觀點意見,不代表區塊客觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及區塊客將不承擔任何責任。

No comments:

Post a Comment